鉴于本周内圈内热传的EBAY平台VAT信息添加一事,各方消息来源分别提及以下几点:

1.EBAY账号信息是否和VAT信息一致

2.RETURN ADDRES退货地址中添加VAT AGENT地址

3.EBAY账号的注册地址复制到LISING中

4.VAT地址信息是否和EBAY账号注册地址信息或退货地址一致

5.如没有VAT,需要将LOCATION改回中国或相关LISTING 下架

其中提到的地址有退货地址、VAT AGENT地址、VAT注册地址、EBAY账号注册地址,这些地址间的关系如何?

平台关注的到底是什么?

HMRC到底在这里有什么影响?

到底应该如何提供地址信息?

下面我们来一一解答:

一、各地址的定义及各自间联系

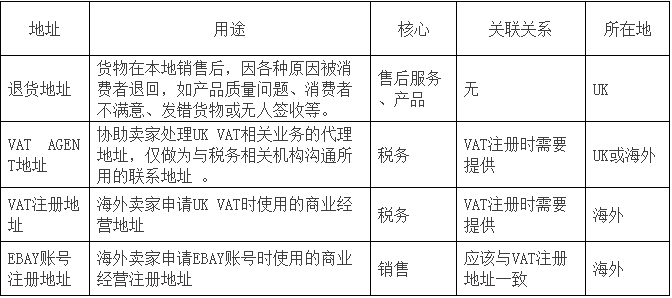

下图可以给出一个明确的阐释,退货地址和以下三个地址之间实质上并没有任何联系,仅做为售后服务的地址使用。后三个地址中VAT AGENT地址和VAT注册地址均需在UK VAT注册时提供,EBAY账号注册地址仅在平台使用,但它与VAT注册地址应该保持一致。

二、平台和HMRC的关注焦点

HMRC如何向平台施压?平台到底需要什么?为什么会有相关的政策出台?

为了回答这一系列的问题,我们需要回顾一则资讯,根据BBC新闻2015年11月1日报告“英国政府和海关会加大力度对跨境电商VAT进行监管”,欧盟已经开始收集平台卖家相关滥用或是逃避增值税的证据,并从法律层面积极争取平台对此的联带责任。报告中提到“基于对市场成千上万交易进行了分析,估计每年有高达20亿万英镑增值税的流失。同时报告中提到来自交易平台逃税卖家的不正当竞争导致英国本地卖家他们的在线交易额急剧下降,如果这种情形继续糟糕下去,在接下来的两年,他们将被迫另谋高就。

HMRC如何向平台施压?平台到底需要什么?为什么会有相关的政策出台?

随着关闭税务漏洞,尽快结束网络市场税务弊端的呼声越来越高,越来越多的本地卖家结成联盟维护自身权利,对抗海外卖家税务,后续的税务审查势必会越来越严厉。平台为了缓解HMRC提出的承担联带责任的压力,也势必积极配合HMRC对平台卖家销售情况的监控及对其VAT税号的审查。

三、 如何提供平台所需的地址信息

在这样的背景下,平台不得不管束其海外卖家,要求他们提供有效的VAT税号并确保此税号信息与平台账号信息一致,杜绝VAT号盗用现象。

如何有效的确保卖家提供的VAT税号就是平台账号下使用的税号?

这是一个没有官方正式答案的问题,HMRC并没有给出回复,平台只能摸石头过河,也正因为此出现了多方不同版本。但当我们仔细分析各地址间的联系后,问题的答案呼之欲出,卖家们需要提供平台地址信息,而唯一能够确保VAT税号和平台账号匹配的信息就是各自的商业注册地址信息,也即是卖家们注册UK VAT税号时的主要营业地址(海外地址)。

老李提醒各位,平台为了规避自身的风险,势必要求使用其平台的卖家税务合规,这本无可厚非。然说教和惩罚应该两手同时抓,仅关注审核而不抑制作恶者(盗用他人VAT或地址者)对其进行严厉惩罚,会寒了守法者的心,造成好人消失,坏人遍地的局面。这样下去,结果不用想象。

盗用他人vat号码是财务税务作假,是犯法行为。希望平台重视,不得纵容。

更多跨境电商资讯,请扫描右侧二维码关注微信公众号【跨境电商赢商荟】

【注】如涉及作品内容、版权和其他问题,请与我们联系,我们将在第一时间予以处理。